粘性价格货币分析法

目录

汇率对外冲击做出的过度调整,即汇率预期变动偏离了在价格完全弹性情况下调整到位后的购买力平价汇率,这种现象称之为汇率超调。由此导致购买力平价短期不能成立。经过一段时间后,当商品市场的价格调整到位后,汇率则从初始均衡水平变化到新的均衡水平。由此长期购买力平价成立。

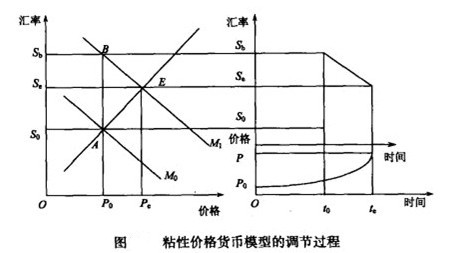

粘性价格货币模型中解释的汇率从初始均衡状态到达新均衡状态的调节过程如下图所示:

上式中A代表初始均衡点,M0为初始货币存量,P0为与初始均衡点相对应的商品价格,S0为初始均衡汇率。

其调整过程是:当由于某种原因引起了货币供给量从M0增加到M1时,由于产生了瞬间的货币超额供给,作为资产价格的利率和汇率会作迅速调整。由于价格粘性,在价格水平来不及发生变动的情况下,利率水平下降,同时汇率从S0调整至Sb(本币贬值),即所谓的汇率超调(汇率超调的程度取决于M线的斜率,M线越陡,汇率超调程度越大)。

经过一段时间后(从t0到t1),价格开始做出滞后反应,而此时的利率水平经过短暂的下降之后,会由于国际资本的流入而上升,而货币的超额供给导致预期通货膨胀而使利率上升,相对利率的提高又会引起国际资本的流入。从而使货币的超额供给得到缓和。随着价格的进一步上升,最终使货币的超额供给完全消化。这时汇率则从超调状态B点(P0、Sb和M1的交汇点),到达E点(Pe、Se、M1的交汇点)。在E点上,汇率、利率、价格、货币存量和产出重新达到了均衡状态。此时,购买力平价成立,这既是所谓的长期购买力平价成立的原因。

粘性价格货币分析法与弹性价格货币分析法的区别

粘性价格货币模型和国际货币主义汇率模式都强调货币市场均衡在汇率决定中的作用,同属汇率的货币论。后者由于假定价格是完全灵活可变的,被称作弹性价格的货币论(flexible-price Monetary Approach),而汇率超调模型修正了其价格完全灵活可变的看法,被称为粘性价格的货币论(Sticky-price Monetary Approach)。

多恩布什的汇率超调模型是国际金融学中对开放经济进行宏观分析的最基本的模型;它首次涉及汇率的动态调整问题,开创了从动态角度分析汇率调整的先河,由此创立了汇率理论的一个重要分支——汇率动态学(Exchange Rate Dynamics)。

然而这一理论也存在一些缺陷:

第一,粘性价格模型假定货币需求不变,这就意味着货币需求不会对汇率产生影响,但在实践中,常常由于实际汇率的短期波动而影响到经常账户,这又会进一步影响到一国的资产总量,从而对货币需求产生影响,进而导致汇率的相应变化。但粘性价格模型却没有分析这一问题;

第二,粘性价格模型暗含着这样的假定:资本是完全自由流动的,汇率制度是完全自由浮动的。在这种条件下,汇率的超调引起的外汇市场过度波动必然会给一国经济乃至全球金融市场带来冲击和破坏。为了避免冲击和破坏,政府必然会对资产的流动和汇率的波动加以管理、干预。因此,上述的假设条件在现实中不能完全实现;

第三,粘性价格模型很难得到实证的验证。原因之一是这一模型非常复杂,在选择计量检验的方式上存在困难。原因之二是现实中很难确定汇率的变动到底是对哪种外部冲击做出的反应。

附件列表

故事内容仅供参考,如果您需要解决具体问题

(尤其在法律、医学等领域),建议您咨询相关领域专业人士。

如果您认为本故事还有待完善,请 编辑

上一篇 2018年中国非物质文化遗产服饰秀 下一篇 朔州市教育局